文章来源投资界(微信公众号ID:PEdaily2012) 作者:Vicky

“回顾2017年私募股权行业前三季度,VC/PE募资又开新途径的同时创投机构也迎来了税收新政,更值得一提的是天使投资人也可以获“减税”优惠……大背景是国家倡导创新创业,规范行业发展,投资行业正在变得有序化……”

这是一个创投大时代,每天都有新人涌入,都有新机构诞生。融资数量、融资金额都在攀升。

据清科研究中心数据统计,截至到今年8月,国内VC/PE融资事件达4,393起,而披融资总金额近4000亿元。

回顾2017年私募股权行业前三季度,VC/PE募资又开新途径的同时创投机构也迎来了税收新政,更值得一提的是天使投资人也可以获“减税”优惠……大背景是国家倡导创新创业,规范行业发展,投资行业正在变得有序化……

政策监管的方向,是从业者的准绳。至此,投资界盘点了2017年前三季度私募股权投资行业政策,以期能够为行业从业人员带去更多的行业信息参考。

开启募资新途径:创投机构可以发公司债

继2016年中国证监会推出创新创业公司债(以下简称“双创债”)试点后,为进一步解决双创企业融资难、融资贵等问题,今年4月28日,证监会发布《中国证监会关于开展创新创业公司债券试点的指导意见(征求意见稿)》,其中最大的亮点就是“转股条款”的设置。

此次《指导意见》为VC/PE和创业者带去了多个福利。可参考【证监会重磅大礼:募资又开新途径 VC/PE不看后悔!(附政策全文)】一文。

首先,对于VC/PE,相当于开放了一个新的募资渠道。传统上私募基金的资金来源主要分为两个部分,一是投资人(LP)投入的募集资金,二是股东(GP)的资本金投入(或自有资本)。此次双创债政策的开放,引入了私募基金债权融资的可能,为私募基金提供了第三种融资渠道。

而且,对于创业企业,《指导意见》中明确指出,通过设置“转股条款”,让双创债成为可转债,“一方面可以使投资者在债券固定收益的基础上享受企业成长带来的溢价;另一方面也为发行人提供股债夹层的融资工具,满足多样化的融资需求,降低企业融资成本”。如果债转股在创新层企业中大面积推开,不仅可以为中小创业企业打开便捷的融资大门,还可以可以为私募退出提供标准化渠道。

最关键的是,可转债的转股条款设置灵活,可以赋予企业主动权,到期可以选择转股或不转。如果企业有主动权,那么利息一般比较高,债的利息高达20%-30%,如果企业无法还债就转股,可以作为企业间接借高利贷的替代。

同时也赋予了私募等投资机构主动权,由私募自主选择转股或不转股,相当于多了一重保障。对企业业绩不放心时可以要求还债,对企业发展满意的时候可以要求转股。

创投税收新政出台:70%投资额可以抵税

今年5月3日,国家财政部、税务总局发布了《关于创业投资企业和天使投资个人有关税收试点政策的通知》(财税[2017]38号,下称“38号文”),在京津冀等试点区域内,创投、个人天使投资人的投资可以按照70%的投资额进行抵税。投资界曾在【天使投资个人也可以“减税”了,创投税收新政:70%投资额可以抵税】一文中进行过详细解读。

而这一次,创投税收政策最大的亮点是增加了个人天使投资人的抵扣新政。

对此投资人吴世春评论:“出台这样的政策对于天使投资的机构和个人都是重大利好,有利于促进优秀的天使投资人发展更强更快。”一方面,该政策的出台可以激励更多高净值精英人士加入到早期投资行列中来,另一方面创投机构也可能吸引更优质的人才加盟。

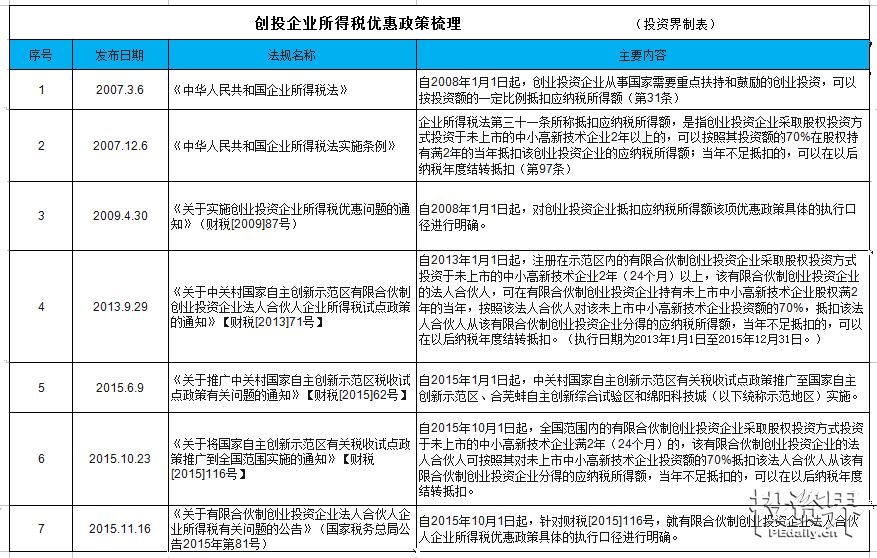

事实上,我国早前就已多次对创业投资实施差别化管理并出台了一系列政策,此次税收优惠政策并非全新,而是对此前政策的延展和深化。

为了能够让大家更理解创投税收新政,投资界根据公开资料将此前的创投企业所得税优惠政策进行了梳理、以期在此基础上对38号文有更加深入的了解。(表格)

除此之外,该项政策更多的鼓励了创投机构投资初创科技型企业,其中按照投资额的70%抵税的相关规定可提升创投机构的项目退出回报,进而可以提高LP的资金回报率,在募资时吸引更多优质资金成为创投机构的LP,以进一步提升创投企业获得融资的便利程度。

二级市场减持:VC/PE可豁免减持新规

长期以来,资本市场大股东减持乱象一直饱受市场诟病,就在5月27日,证监会发布了关于《上市公司股东、董监高减持股份的若干规定》,同时上海、深圳交易所也第一时间出台了完善减持制度的规则;新规要求大股东(控股股东和持股5%以上的股东)在二级市场减持股份每三个月只能减持1%,严厉打击“清仓式”减持……

这意味着,从今往后“清仓式”减持的现象不太可能出现了!

减持新规消息一出,就成为了资本圈内热议的话题。对于投资机构而言,“募、投、管、退”四项工作中最重要就是“退”,这关乎着一个机构能否盈利的问题。

投资界【史上最严减持新规出台!VC/PE:退出放缓,今后不敢再赌Pre-IPO项目了】一文中曾对机构投资者进行了采访,机构投资者表示,“由于减持的比例和节奏受到更严格的限制,因而PE基金的投资退出节奏必然放缓,退出周期会略有拉长”。

而对于创业公司而言,可能会让已经谈好的股权投资,或者已经签了合同的投资,面临大规模的违约风险,因为投资人没了空间退出,所以也就不投了,特别是那些C轮的,马上就要上市的公司,可能要重新规划融资了。

对此,证监会表示,将进一步研究创业投资基金所投资企业上市解禁期与上市前投资期限长短反向挂钩机制,对专注于长期投资和价值投资的创业投资基金在市场化退出方面给予必要的政策支持。

很快,6月2日晚间,证监会发布两项监管问答,明确关于首发企业中创业投资基金股东的锁定期安排及适用该政策的创业投资基金的具体认定标准。

其中,最受创投圈关注的就是“若发行人没有或难以认定实际控制人,对于并非第一大股东但位列合计持股51%以上股东范围,且符合一定条件的创业投资基金股东,证监会将按照有关规定,对其股份锁定期缩短为一年。”其相关条例详见投资界【证监会深夜重磅!锁定期1年,符合这五项条件的VC/PE可豁免减持新规】一文。

从政策上看,只要属于IPO中的创业投资基金股东,股份上市后只需要锁定12个月。这对于专注长期投资和价值投资的创业投资基金,是一个政策利好。

结语

2017年已经过去10个月,监管层在2016年对于VC/PE行业的规范化之外,给予了更多的政策支持,期待明年有更多的利好政策。